為促進科技創新與成果轉化,我國企業所得稅法對技術轉讓所得給予了明確的稅收優惠政策。企業進行符合條件的境內技術轉讓,其所得可以享受相應的減免稅待遇。以下是享受此項優惠的具體條件、計算方式及操作流程的詳細說明。

一、享受優惠的基本條件

根據《中華人民共和國企業所得稅法》及其實施條例,以及《財政部 國家稅務總局關于居民企業技術轉讓有關企業所得稅政策問題的通知》等相關規定,享受技術轉讓所得稅優惠需同時滿足以下條件:

- 技術轉讓主體:轉讓方應為中國境內的居民企業。

- 技術轉讓范圍:優惠適用于轉讓專利技術、計算機軟件著作權、集成電路布圖設計權、植物新品種、生物醫藥新品種,以及財政部和國家稅務總局確定的其他技術。技術轉讓的范圍不包括技術的許可使用(但符合條件的技術許可可參照執行,具體需依據最新政策)。

- 權屬清晰:轉讓的技術必須擁有清晰、合法的所有權或使用權。

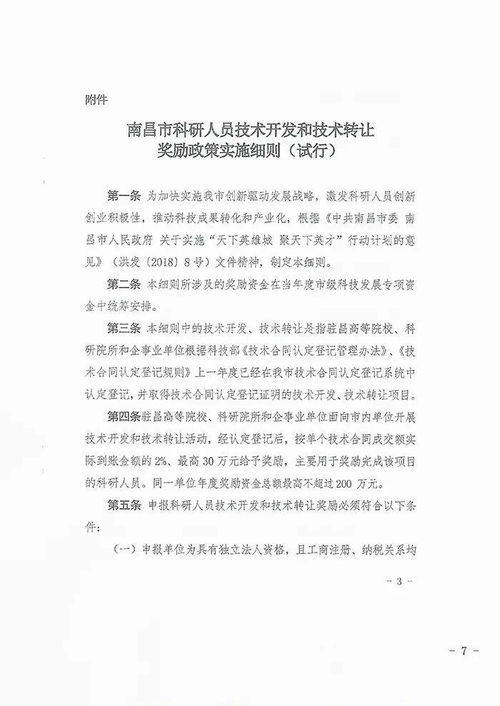

- 簽訂合同:技術轉讓必須簽訂書面的技術轉讓合同,且合同需經省級以上(含省級)科技主管部門認定登記。該認定證明是享受稅收優惠的關鍵文件之一。

- 核算清晰:技術轉讓所得應單獨計算,并合理分攤相關的期間費用。

二、優惠內容與計算方式

- 免征與減征額度:在一個納稅年度內,居民企業技術轉讓所得不超過500萬元的部分,免征企業所得稅;超過500萬元的部分,減半征收企業所得稅。

- 所得計算:技術轉讓所得 = 技術轉讓收入 - 技術轉讓成本 - 相關稅費。

- 技術轉讓收入:指轉讓方履行技術轉讓合同后獲得的價款。

- 技術轉讓成本:指轉讓的無形資產的凈值(即計稅基礎減去已攤銷的金額)。

- 相關稅費:指技術轉讓過程中實際發生的相關稅費、中介服務費等。

三、辦理流程與備查資料

企業需要在企業所得稅年度匯算清繳時進行優惠申報,并妥善保管以下資料以備稅務機關核查:

1. 經省級科技主管部門認定登記的技術轉讓合同復印件。

2. 技術轉讓所得歸集、計算、分攤的相關資料及說明。

3. 實際繳納相關稅費的證明。

4. 主管稅務機關要求提供的其他資料。

企業應按照《企業所得稅優惠政策事項辦理辦法》的規定,采用“自行判別、申報享受、相關資料留存備查”的方式辦理。即企業自行判斷是否符合條件,在年度納稅申報表中直接填報享受優惠,并將相關資料留存至少10年。

四、重要注意事項

- 關聯方交易:居民企業從直接或間接持有股權之和達到100%的關聯方取得的技術轉讓所得,不享受上述減免稅優惠。此舉旨在防止利用關聯交易進行不當稅收籌劃。

- 技術許可:根據后續政策(如財稅〔2015〕116號文),符合條件的全國范圍內技術成果投資入股、技術許可等也可享受類似優惠,但具體操作和范圍可能有所不同,需關注最新政策。

- 政策時效:稅收政策可能存在調整,企業在實際操作前,應咨詢主管稅務機關或查閱財政部、國家稅務總局發布的最新文件,以確保適用政策的準確性。

境內居民企業通過合規的技術轉讓活動,在滿足特定條件并完成必要登記程序后,可以有效利用企業所得稅優惠政策,降低稅負,從而將更多資源投入到持續的研發與創新之中。